三年钢铁生产企业所发生的供应结构变化

添加日期:2019-02-28作者:本站编辑 查看次数:

一、整体粗钢产量维持高位,生产主体占比略有差异

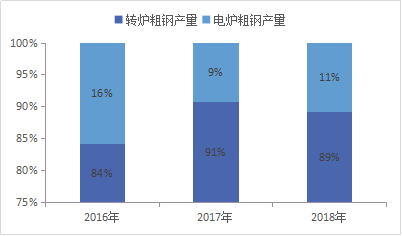

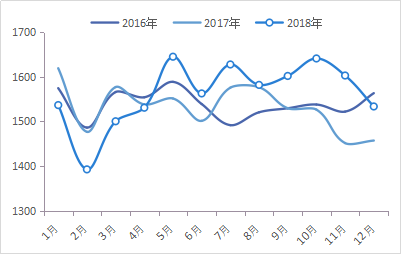

据统计测算,2018年全国预估粗钢产量9.31亿吨,同比增长1.3%,其中转炉粗钢产量占比89%,同比减少2个百分点,电炉粗钢产量占比11%,同比增加2个百分点。

从全年来看,2018年前三季度粗钢产量同比17年基本持平,四季度则有明显增加,主要是由于2018年除“2+26”京津冀区域主要城市将环保限产更常态化以外,新疆、徐州、临汾等省市也主动加码,因此对长流程钢铁企业炼铁环节造成较大影响,虽然企业在炼钢环节通过提高转炉废钢添加比例来试图补足铁水的缺口,但依然抑制了前三季度粗钢产量的快速增长。进入四季度之后,由于前期钢铁企业一直在积极提升环保设备工艺水平,加上地方政府的限产政策从坚持“一刀切”逐步转换至鼓励“分企业错峰生产”,四季度生铁供应同比17年有所增长。

图1 :近三年全国粗钢产量情况(单位:万吨)

图2:近三年全国粗钢产量结构性情况

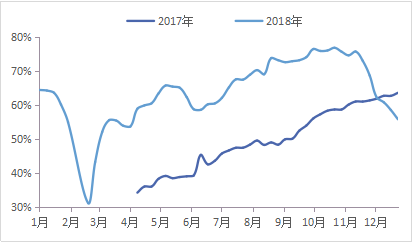

同时,短流程钢铁企业逐步发力,自2017年上半年“地条钢”被取缔之后,短流程粗钢供应出现大面积短缺,电炉粗钢占比从16年的16%降至17年的9%,下降7个百分点。为弥补这部分缺口,除长流程企业积极复产长期停产的高炉设备以外,短流程企业自身也积极筹备对原有设备的改造升级或更新换代。从Mysteel跟踪的53家独立电弧炉企业的生产数据也能反映出这一情况,自统计以来,样本企业电弧炉产能利用率一直在提升,2018年样本企业电炉平均产能利用率65%,同比增15个百分点,增幅明显。

图3:2017-2018年独立电弧炉企业产能利用率情况(单位:%)

二、四大品种产量生产主体占比略有差异

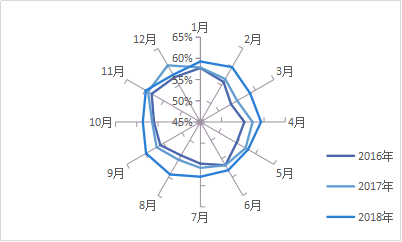

如表1所示,2018年,调研的216家钢铁企业的螺纹钢、线材(盘螺)、热轧板卷、中厚板四大品种年产量较2017年均有小幅增长,其中螺纹钢、中厚板分别同比增长6.4%、7.8%,线材(盘螺)、热轧板卷分别同比增3.4%、2.0%。再看四大品种累计产量在粗钢中的整体占比情况,2016年到2018年都表现出逐年递增的趋势,由此可见核心品种的排产量随着近几年现货价格的提振、钢厂生产利润的扩大而逐步增加。

表1 :近三年216家样本企业主要钢材品种产量情况 (单位:万吨)

|

年度 |

螺纹 |

线材(盘螺) |

热卷 |

中厚板 |

四品种合计 |

在粗钢中的比重 |

|

调研样本 产能占比 |

74% |

62% |

86% |

90% |

77% |

57% |

|

2016年 |

19423 |

9240 |

18472 |

5612 |

52746 |

56.7% |

|

2017年 |

18942 |

9571 |

18379 |

5581 |

52472 |

57.1% |

|

2018年 |

20153 |

9900 |

18756 |

6016 |

54824 |

58.9% |

|

年同比 |

6.4% |

3.4% |

2.0% |

7.8% |

4.5% |

/ |

图4:近三年四大品种产量在粗钢产量中的占比情况

分品种来看,螺纹钢、线材(盘螺)的长短流程企业产量占比变化较为明显;热轧板卷企业由于多是国企大厂,高炉企业为主,主要增量来源于国企单位生产饱和度的提升和新增产线的投产;而中厚板企业中,18年新增复产2、3条长期停产产线,一定程度上也带来小幅增产。

1、建筑钢材:长流程企业提升生产饱和度,短流程企业积极投复产

截止2018年12月底,调研的166家螺纹钢企业累计产量20153万吨,同比2017年多产出1211万吨,增幅6.4%;同时,105家线材(盘螺)生产企业累计产量9900万吨,同比2017年多产出329万吨,增幅3.4%。

图5:调研螺纹钢产量情况(单位:万吨)

图6:调研线材(盘螺)产量情况(单位:万吨)

分季度来看,.、四季度建筑钢材产量同比增幅较大,分别同比增932万吨、482万吨,二、三季度产量同比微幅增长,分别增77万吨、48万吨。其中,.季度长流程建筑钢材企业产量同比增加820万吨,占一季度总增量的88%;第四季度,长流程建筑钢材企业产量同比增271万吨,同时短流程建筑钢材企业逐步发力,产量同比增211万吨,长、短流程的增量占比调整至56%和44%,较一季度有明显变化。这也与电弧炉投复产周期基本吻合,2018年全年累计投复产2000万吨电弧炉能力年化增量1200万吨,其中二、三季度累计投复产1360万吨,年化增量665万吨,占全年增量的的55%。

图7:调研长流程建筑钢材产量情况(单位:万吨)

图8:调研短流程建筑钢材产量情况(单位:万吨)

2、热轧板卷:国营企业高负荷生产,民营企业占比略降

不同于建筑钢材生产企业的主体结构,热轧板卷的生产企业基本都是高炉企业,且72%为国营企业。从Mysteel跟踪的月度产量数据来看,2018年41家热轧板卷生产企业累计产量18756万吨,同比增长2.0%,其中国营企业热轧板卷产量13879万吨,同比增长4.3%,民营企业热轧板卷产量4877万吨,同比下降4.0%。综合2018年热卷品种盈利情况而言,1-3季度热轧板卷盈利在800-1000元/吨,除了一季度受采暖季限产影响热轧产量无法释放以外,二、三季度热卷企业均保持高产出水平;而随着四季度现货价格大跌,钢厂生产利润空间被压缩,虽然仍有200-300元/吨的利润,但民营企业排产量明显有所下降。

与此同时,2018年4家热轧板卷民营企业新增投产4条产线,总产能880万吨,年化增量330万吨左右,这部分增量也是不可忽视的部分。

图9:调研热轧板卷产量情况(单位:万吨)

图10:调研国企、民企的热轧板卷产量情况(单位:万吨)

3、中厚板:一季度产量同比下降,二三四季度“满负荷”生产

.后,中厚板品种相较于前三者而言,整体产量供应变化较为平缓,虽然3、4月的时候,随着京津冀地区采暖季限产的结束,当月产量有较为明显的回升,但后几个月的产量基本维持在500-550万吨之间。从区域产量供应来看,2018年变化幅度.大的,主要集中在南方和华东区域,其中南方区域产量占比同比提升了2个百分比,华东区域的占比则同比下降了3个百分比。究其原因,主要还是华东区域在2017年关停了济钢产线之后,等量置换的产线并未在2018年完全释放产量,而北方、南方区域钢厂随着整体利润的扩张,生产积极性高涨,从而使得中厚板全年产量同比增幅达到7.8%,在四大品种中增幅.大。

图11:调研中厚板产量情况(单位:万吨)

表2:l调研中厚板企业分区域产量及占比情况

|

中厚板分区域产量(万吨) |

|||

|

年份 |

北方 |

华东 |

南方 |

|

2016年 |

2343 |

2050 |

1219 |

|

2017年 |

2499 |

1858 |

1224 |

|

2018年 |

2773 |

1796 |

1448 |

|

中厚板分区域产量占比(%) |

|||

|

年份 |

北方 |

华东 |

南方 |

|

2016年 |

42% |

37% |

22% |

|

2017年 |

45% |

33% |

22% |

|

2018年 |

46% |

30% |

24% |

三、总结

综合上述情况而言,2018年全年粗钢产量在稳定增长的同时,占据其比重.大的四大品种的产量也有了不同幅度的增长,但不同品种所包含的生产主体的差异性,导致各个品种产量的结构性变化也不尽相似。结合调研数据,笔者从长短流程企业、国营民营企业、区域企业等不同纬度对各品种产量的结构性变化进行了解读,虽然影响钢铁企业生产的因素千千万,但从结构性分析中,也能对同类型的生产企业的生产情况略知一二。

上一篇:立磨机的配件应用及特点是怎样的